少子高齢化の進展、そしてコロナ禍で様々な企業が変革を余儀なくされてきました。そういった中で、CXの向上が企業にとって重要なテーマとなっています。保険業界も例外ではありません。

ですが保険業界というのはそもそも、契約中心のビジネスモデルであり、多くの保険会社のサービス提供の根幹は保険契約です。そのため、顧客接点が少ない業界であると言えます。保険業界での顧客接点は主に契約時と保険事故発生時です。契約時以外は顧客側に問題が発生した時点で問い合わせが行われるのが基本的なフローです。

今回は、顧客接点が少ない保険業界特有の状況を考慮しつつ、これからの保険サービスを向上させる3つのDX戦略を紹介します。

海外の最新コールセンターシステムやデジタル・コミュニケーションツールを、15年間にわたり日本市場へローカライズしてきた株式会社コミュニケーション・ビジネス・アヴェニューが解説します。

保険業界で顧客ペインが発生しがちな業務

最初にお客様がどこにペインを感じやすいのか見ていきましょう。お客様がペインを感じやすい保険業界の業務3つを解説します。

契約手続き業務

契約手続き業務には以下のステップが含まれます。

- 最初の問い合わせから申し込み手続き

- 契約書作成に見積もりの発行

- お客様への最終引き渡し

保険契約に関係したほぼすべてのステップが含まれます。各ステップでしばしばペンディングの状況が発生するため、長く待たされるとお客様のストレスは増幅します。手続き中に発生する課題への対応の甘さや未解決の課題も、担当者のみならず企業全体にネガティブな影響を与えます。

契約者サポート業務

契約者サポート業務には、お客様情報に基づいて企業が提供する様々なサービスやサポート業務が含まれます。

問い合わせてくるお客様が期待するのは、担当者がお客様の課題をすでに予測していて、必要な情報にお客様が簡単にアクセスできる状態であることです。

この期待に答えられないと、お客様は眉をひそめて他のサービスへ移動することを考え始めてるかもしれません。

保険業界がとるべき3つのDX戦略

「46%のお客様が顧客体験の悪さをほかのお客様へ伝えると言われており、そのうち25%はすぐに別の保険会社に乗り換える」という調査結果があります。

顧客体験を改善してサービス全体を向上させるには何が必要でしょうか。カスタマージャーニーにおけるタッチポイント全体で、エンゲージメントを向上させていくことです。

前述した業務をよく理解し、これからの保険サービスのあり方について考える際、以下の3つのDX戦略を考えられるでしょう。

AIと自動化により顧客体験を改善することが可能です。

1.顧客のニーズを理解する

お客様の期待に応える努力は、企業が時間やコストを掛けるべき部分です。とくに保険会社は顧客のニーズ、お客様が何に困っていて、何をお求めなのか、深い理解を得なければいけません。「顧客接点が少ないのにどうやってニーズを探るの?」と思われるかもしれません。限られた接点でニーズを探るには、様々なソースから収集されたデータが必要です。ここでキーになるのが、分析・レポート機能です。

顧客のニーズを理解するには、お客様とのやりとりやその時の感情(感情分析)を記録できるAIベースの分析・レポート機能が不可欠です。

たとえば分析ツールには「トピック認識モジュール」が組み込まれているのが理想的です。「トピック認識モジュール」は特定の顧客が抱える問題を理解して視覚化するのに役立ちます。

また、KPIを分析するためのレポート生成も非常に有効です。生成されたレポートからカスタマージャーニーのどの部分で、どんな問題が発生しているか確認できます。その後、発生した問題から優先度の高い課題をピックアップし、対策を講じていけます。

2.顧客エンゲージメントを向上させる

コミュニケーションチャネルは増加の一途をたどっていますし、お客様は自身が好むチャネルで企業とつながることを望んでいます。お客様が好むチャネルには、これまで使われてきた電話やメールに加え、SNSやメッセンジャーアプリが含まれます。

顧客満足度の向上は、単に対応可能チャネルを増やすことではありません。

すべてのチャネルで一貫した対応ができなければアウトです。顧客満足度を向上させるのにキーになるのが、オムニチャネル対応です。

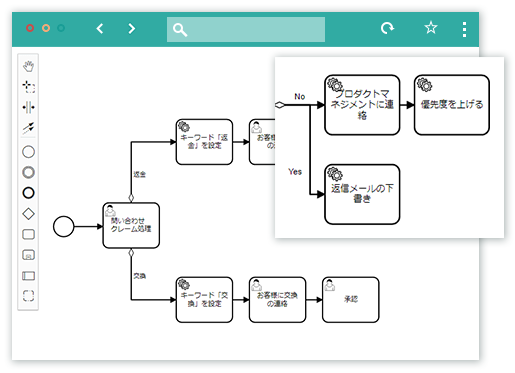

オムニチャネルシステムとは、様々なチャネルから入ってくるメッセージや情報を一つのプラットフォームで受け付け、追跡して保存できるようにするものです。システム上でメッセージはケースとして認識・変換され、トピックや優先度、担当者の責任範囲を基に分類し、担当者にルーティングされます。

ここでもAIを無視することはできません。AIエンジンにより、対話や会話の文脈に基づいて担当者にサジェストしたり、応答案をスマートに提案したりできます。AIベースのソリューションを使うことで、メール内容に沿ってメッセージを分類して優先度付けが可能です。結果、担当者は最善の回答案をAIから受け取れるのです。

3.各種手続きの簡素化・迅速化

問い合わせの急増は、保険サービスではよく起こる現象です。常に問い合わせの急増に備えている必要がありますが、顧客対応の担当者に負担がかかるのは避けたいところです。問い合わせの急増に適切に対応できないと、ケース解決は遅れを見ることになり、顧客体験の低下につながります。ここでキーになるのが、自動化です。

決まったワークフローを自動化することで、手動のプロセスより対応速度を上げられます。

自動化により、担当者がすべきアクションが自動的に起動されるため、担当者は問い合わせ対応がが容易になります。

ローコード、もしくはノーコードの自動化機能を使用することで、細かな条件を簡単に設定できます。

データ分析、自動化、その他様々なツールを使用することで、問題解決までの時間を短縮していけます。対応品質を維持しつつ効率化やコスト管理を実現することもできるでしょう。

AIを中心としたDXで保険業界に変革を

AIを導入することで、保険サービスにおける顧客体験を向上すべく、様々なツールの恩恵を得られます。オムニチャネル機能や分析・レポートツール、自動化ソリューションを活用することで、スマートに業務を効率化し、生産性向上を達成できます。

保険業界にとって顧客体験の管理・向上に取り組むことは競争が厳しくなる市場で生き抜くのに必要不可欠です。先見の明のある企業は、すでにAIや自動化など、最先端のソリューションを導入して、自社サービスのDXを推し進めています。他社との差別化し、ブランド認知度の向上、顧客体験の改善、そして顧客満足度の向上するため、最新のソリューションを検討するのは、これからの保険サービスのあるべき姿を目指す中で本当に価値のあることです。

AIベースのソリューションといえば、ThinkOwl(シンクオウル)です。AIと自動化が得意な問い合わせ管理システムです。

ThinkOwlは自己学習するAIの手を借りることで、問い合わせ内容の把握と分類、担当者へのアサイン、回答のサジェストや対応状況のトラッキングにイノベーションを起こせます。AIと自動化が得意な問い合わせ管理システムの活用が、これからの保険サービスのあるべき姿を実現するために役立つでしょう。